- 메자닌 -

메자닌(mezzanine)은 건물 1층과 2층 사이에 있는 라운지 공간을 의미하는 이탈리어입니다.

금융시장에서 메자닌은 채권과 주식의 중간적인 성격을 가진 금융상품을 말합니다.

기본적으로 채권이기 때문에 원금보장이 되고 이자를 받을 수 있는데다

특정 조건이 성립하면 주식으로 바꿀 수 있는 권리를 받습니다.

이런 좋은 옵션을 주는 대신 일반적인 회사채보다 이자율(금리)이 낮습니다.

회사 입장에서는 낮은 이자비용으로 자금조달을 받고 투자자 입장에선 옵션을 받게 되는 것이죠.

따라서 많은 스타트업 기업들의 자금조달 방법으로 애용되고 있습니다.

메자닌투자는 리스크는 채권에 가깝고, 수익은 주식에 가까운 저위험 중수익 투자에 해당합니다.

대표적인 메자닌으로는 전환사채, 신주인수권부사채, 교환사채와 같은 주식연계채권과

우선주가 있습니다.

- 전환사채 -

전환사채(convertible bond, CB)는 소유자가 만기 이내에 자유롭게 주식으로 전환할 수 있는

권리가 부여된 회사채를 의미합니다.

전환사채 발행공시에는 전환가액이란 것이 적혀 있는데 이는 전환권을 행사할 때

한 주를 얼마에 살 수 있느냐를 나타냅니다.

따라서 주가가 올라 전환가액보다 더 높아지면 전환사채 투자자는 주식으로 전환하여 시세차익을

노릴 수 있고 전환가액보다 낮으면 그냥 보유하면서 채권처럼 이자를 받으면 됩니다.

가끔 주가가 너무 떨어지면 전환사채 투자자들이 조기상환청구권(풋옵션) 행사를 할 수도 있어서

전환가액을 회사가 하향조정(refixing)하는 경우도 있습니다.

그리고 전환사채에는 표면이자율과 만기이자율이 따로 있습니다.

표면이자율은 만기 전에 매년 일정 기간마다 지급하는 이자를 의미하며,

만기이자율은 만기가 됬을 때 연복리로 주는 이자율을 의미하는데, 중간중간 표면이자율에 따라

지급받은 이자는 뺴고 나머지 이자를 만기 때 지급합니다.

보통 표면이자율은 일반회사채보다 훨씬 낮고 0%인 경우도 많기 때문에 만기까지 보유하면

투자자에게 일정수준의 수익률을 보장해주는 만기이자율이 따로 존재하는 것입니다.

예를 들어, 2년 만기 만원짜리 전환사채의 표면이자율(분기지급)이 1%, 만기이자율이 2%이면

총 이자율은 연복리 2%로 404원이며 매분기마다 25원씩 받다가 만기 때 나머지를 받습니다.

기존 주주 입장에서 기업의 전환사채 발행은 대체로 악재로 인식됩니다.

전환사채가 주식으로 전환되면 기존주주의 지분가치는 희석되버리기 때문이죠.

또한 전환사채 투자자들은 주식으로 전환하게 되면 금방 매도를 하는 경향이 있어서

주가가 오르는 모멘텀에서도 전환사채의 물량이 나오며 저항을 받는 경우가 많습니다.

그러나 어떻게 생각해보면 대출을 받는 것보다 상대적으로 저금리인 전환사채를 발행하는 것이

회사의 현금흐름이나 재무구조 개선에 좋다고 생각할 수도 있습니다.

특히, 전환사채 발행목적이 운영자금 마련이나 채무상환 용도가 아닌

시설자금이나 신규 설비투자 용도라면 장기적으로 주가에 긍정적일 수도 있습니다.

아래 그래프에서 보면 HMM이 전환사채 발행공시가 하고 나서는

주가가 단기적으로 조정을 받는 것을 확인할 수 있습니다.

- 신주인수권부사채 -

신주인수권부사채(bond with warrant, BW)란 하나의 채권에 사채권과 신주인수권을 함께 표시하여

발행하는 형태의 채권입니다.

해당 채권자는 특정 기간이 경과되면 정해진 행사가격으로 정해진 수량만큼의 신주를 살 권리가 받습니다.

사실 특정가격에 주식을 살 수 있고, 만기 때까지 보유 시 원리금을 상환할 수 있어 전환사채와 유사하지만

차이점은 신주인수권부사채의 경우 권리를 행사하더라도 사채는 소멸하지 않습니다.

따라서 권리를 행사할 때에는 신주의 대금을 따로 지불하여야 합니다.

BW도 CB와 마찬가지로 표면이자율과 만기이자율이 있으며 일반적인 회사채보다는 금리가 낮습니다.

신주인수권부사채는 신주인수권이 사채와 분리될 수 있는지 여부에 따라 분리형과 비분리형으로 나눕니다.

분리형 BW는 신주인수권만 따로 분리하여 신주인수권증권을 양도하거나 시장에서 거래할 수 있는 반면,

비분리형(결합형) BW는 신주인수권만 분리해서 양도가 불가능합니다.

투자자 대부분은 분리형을 원하지만 대주주 지분 높이기에 악용될 수 있다는 이유로 현재 사모형에서는

분리형 발행이 금지되었고 공모형만 가능합니다.

주가에 미치는 영향 또한 전환사채와 비슷하게 악재로 작용합니다.

기존주주의 지분희석과 신주인수권 행사 시 매도압력으로 인한 상승제한이 있기 때문이죠.

아래에 작년 10/1일 신주인수권부사채 발행공시를 했던 이트론의 주가차트에서도

공시일 이후 이틀간 주가가 11%나 하락하는 것을 볼 수 있습니다.

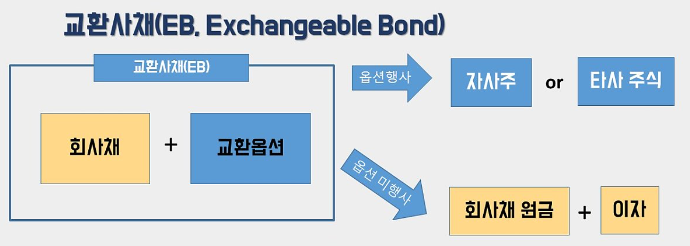

- 교환사채 -

교환사채(exchangeable bond, EB)는 기업이 보유하고 있는 자사주나 타기업의 주식으로 교환할 수 있는

권리가 부여된 채권입니다.

얼마에 얼마나 교환할 수 있는지는 공시자료에 교환가액과 교환비율로 정해져있으며,

전환사채, 신주인수권부사채와 마찬가지로 표면이자율과 만기이자율이 있습니다.

교환사채는 전환사채나 신주인수권부사채와는 다르게 권리를 행사해도 주식수가 늘어나지 않습니다.

따라서 자본금의 증가가 나타나지 않죠.

교환사채는 발행공시가 나와도 딱히 주가에 큰 악영항을 주진 않습니다.

교환권을 행사해도 주식수가 늘어나지 않기에 기존주주의 지분가치를 희석시키지 않기 때문이죠.

그러나 주가가 올랐을 때 매도물량으로 나올 수 있다는 단점은 교환사채에도 해당됩니다.

- 상환전환우선주 -

상환전환우선주(redeemable convertible preference shares, RCPS)는 이름에서 알 수 있듯이

상환권, 전환권, 우선권을 가진 주식입니다.

우선주 중에 상환권만 가지고 있으면 상환우선주, 전환권만 가지고 있으면 전환우선주라고 합니다.

상환권은 일정 기간 경과 후 채권처럼 원리금 상환을 요청할 권리, 전환권은 보통주로 전환할 권리,

우선권은 배당이나 매각대금 분배에 대해 보통주보다 우선순위로 받는 권리를 말합니다.

다만, 발행회사에 배당가능한 이익잉여금이 없으면 상환을 거부할 수 있습니다.

간혹 발행조건에 따라 우선주임에도 의결권이 붙어있는 경우도 있습니다.

상환전환우선주는 발행회사에게는 경영권에 간섭을 받지 않으면서 자금을 조달할 수 있다는 장점이 있고

투자자에게는 투자금을 보통주보다 회수하기 용이하다는 장점이 있습니다.

따라서 벤처캐피탈의 비상장회사 투자에서 많이 사용되고 있습니다.

가끔 공모방식으로 상환전환우선주가 발행되는 경우가 있는데 만약 여기에 투자한다면

반드시 해당 회사가 상환여력이 되는지 이익잉여금을 확인하여야 합니다.

상환전환우선주는 주식으로 분류되기 때문에 발행 시에 유상증자의 형태로 공시됩니다.

하지만 일반 유상증자와 다른점은 부채로 분류되기 때문에 자본금이 증가하지 않는다는 것입니다.

회사에게 상환권이 있는 특수한 경우에만 자본으로 인정받을 수 있습니다.

주가에 대한 영향도 유상증자와 비슷하게 나타나며 대체로 단기적 악재로 작용하는 경우가 많습니다.

- 확인방법 -

전환사채, 신주인수권부사채, 교환사채 발행이 결정된 경우 기업들은 필수적으로 공시를 해야 합니다.

국내주식의 경우는 공시사이트인 DART에서 보고서명에 해당 키워드를 검색하여 확인할 수 있습니다.

재테크피디아는 투자 전반에서 스스로 공부하고 활용할 수 있도록 직접투자의 길을 잡아주는 재테크 백과사전입니다.

더 많은 공부를 원하시면 블로그 내 다른 글도 구경하시고 많은 도움 되시길 바랍니다!

'채권시장' 카테고리의 다른 글

| CDS 프리미엄 & 외평채 스프레드 - 국가 신용도의 척도 (0) | 2022.12.28 |

|---|---|

| 신종자본증권 (하이브리드 채권) (1) | 2022.08.07 |

| 물가연동채(TIPS) (0) | 2022.08.04 |

| 하이일드 스프레드 - 채권시장의 경기위험지표 (0) | 2022.07.19 |

| 장단기 금리차 역전과 경기침체 역사 (1) | 2022.07.15 |

댓글