- 수익률 곡선과 텀 스프레드 -

수익률 곡선(Yield Curve)는 국채의 만기에 따른 수익률 변화를 나타낸 그래프로

x축에는 만기가, y축에는 수익률(금리)이 표시됩니다.

일반적으로 만기가 길수록 길어진 기간만큼 해당 채권이 상환되지 못할 리스크가 커지는 것이므로

단기채보다 장기채에 더 높은 수익률이 주어지는 것이 일반적이며

이렇게 장기채에 추가로 얹혀지는 추가 금리를 텀 스프레드(Term Spread) 또는 장단기 금리차라고 합니다.

Term Spread = 장기채 금리 - 장기채의 만기 기간동안 예상되는 단기 금리의 평균

텀 스프레드는 여러 가지 변수에 따라 변동하게 되는데

장기 기대 인플레이션에 대한 불안감이 커질수록, 경기 회복 기대가 높아질수록,

연준이 금리를 낮게 유지하겠다는 신호를 줄 경우, 채권 공급이 장기채 위주로 집중될 경우

텀 스프레드가 확대되게 됩니다.

이와 반대의 경우에선 텀 스프레드가 낮아지게 되고 흔하지 않게 마이너스가 되기도 합니다.

대체로 텀 스프레드는 플러스 값을 가지므로

일반적으로 수익률 곡선은 우상향하는 모습을 보이고 이를 정상(Normal) 수익률 곡선이라 하며,

텀 스프레드가 0이 되어 수익률 곡선이 수평에 가깝게 되면 평탄한(Flat) 수익률 곡선,

텀 스프레드가 마이너스가 되어 우하향을 보이면 역전(Inverted) 수익률 곡선이라 합니다.

참고로, 장단기 금리차 역전은 경기침체의 강력한 시그널로 해석되기도 합니다.

- Yield Curve Steepening/Flattening -

만기별 금리가 변동함에 따라 수익률 곡선도 움직이며 모양이 달라지게 됩니다.

가장 기본적인 움직임 유형으로는 Bull/Bear Flattening, Bull/Bear Steepening 4가지가 있습니다.

먼저 Bull은 전체적인 채권 가격이 상승하는 방향으로 채권 금리가 전체적으로 낮아지는 것을,

Bear는 반대로 채권 가격이 하락하는 방향으로 채권 금리가 전체적으로 높아지는 것을 의미합니다.

한편 Flattening은 텀 스프레드가 작아지는 것을, Steepening은 텀 스프레드가 커지는 것을 뜻합니다.

예시로 Bull Flattening을 해석해보면, 단기금리가 하락하는 폭보다 장기금리가 더 낮아지는 상황인 것입니다.

수익률 곡선의 향후 움직임에 대해 예측이 가능하다면 투자에 여러 방식으로 적용이 가능합니다.

Bull Flattening 상황을 다시 예로 들면 전체적으로 금리가 하락할 것으로 예상되므로

채권 비중을 늘리되 금리가 더 많이 하락하는 장기채 위주로 포지션을 늘리고

예기치 않게 금리가 상승하는 리스크를 헷지하기 위해 단기채로 일정 부분 숏 포지션을 잡아볼 수 있습니다.

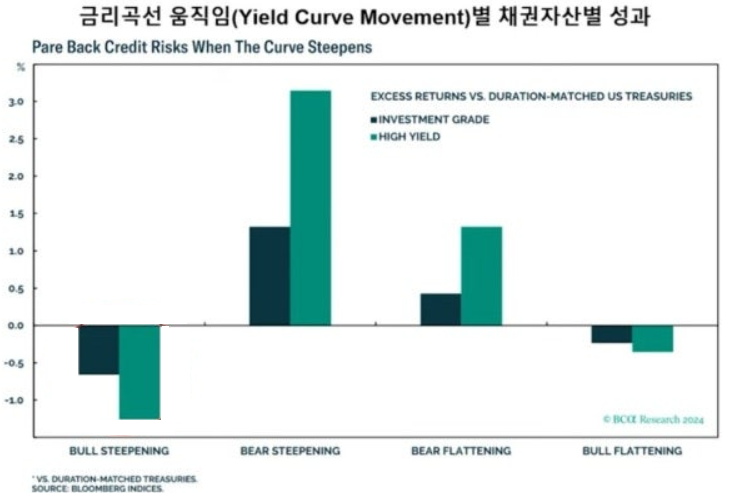

또한, 자산배분에 있어서도 주식보다는 Bull Flattening 환경에서 유리한

하이일드 채권의 비중을 높이면서 포트폴리오 관리에 활용할 수 있습니다.

아래는 과거 수익률 곡선의 움직임별 투자자산의 성과 평균치를 나타낸 그래프입니다.

- 확인 방법 -

미국 국채의 실시간 수익률 곡선은 아래 사이트에서 확인할 수 있습니다.

Current US Yield Curve Today (Yield Curve Charts)| GuruFocus

'채권시장' 카테고리의 다른 글

| 10년물 국채금리의 구조와 그 경제적 의미 (2) | 2025.04.26 |

|---|---|

| CDS 프리미엄 & 외평채 스프레드 - 국가 신용도의 척도 (2) | 2022.12.28 |

| 신종자본증권 (하이브리드 채권) (2) | 2022.08.07 |

| 메자닌 (전환사채, 신주인수권부사채, 교환사채) (0) | 2022.08.06 |

| 물가연동채(TIPS) (0) | 2022.08.04 |

댓글